今後10年~15年のエネルギーサイクル

過去1世紀のエネルギービジネスサイクルを観察すると、次の10年間でインフレーションが非常に起こりやすいと予想します。過去10年間、エネルギー産業は化石燃料への新規投資を疑問視するESG投資家によって支配されてきました。さらに、先進国の政府は最終消費に対する炭素税を徴収し、納税者のお金を再生可能エネルギーの補助金に使用しています。このような枠組みの中で化石燃料生産者は、探査や新しい油田開発への資本投入を大きく抑制されてきました。その間にも世界の人口とGDPは成長を続け、長期的に常にそうであるように、エネルギー需要は増加しました。このレポートでは今後10年間にわたって、世界のエネルギー供給需要の均衡が大幅に悪化する可能性について考察しました。

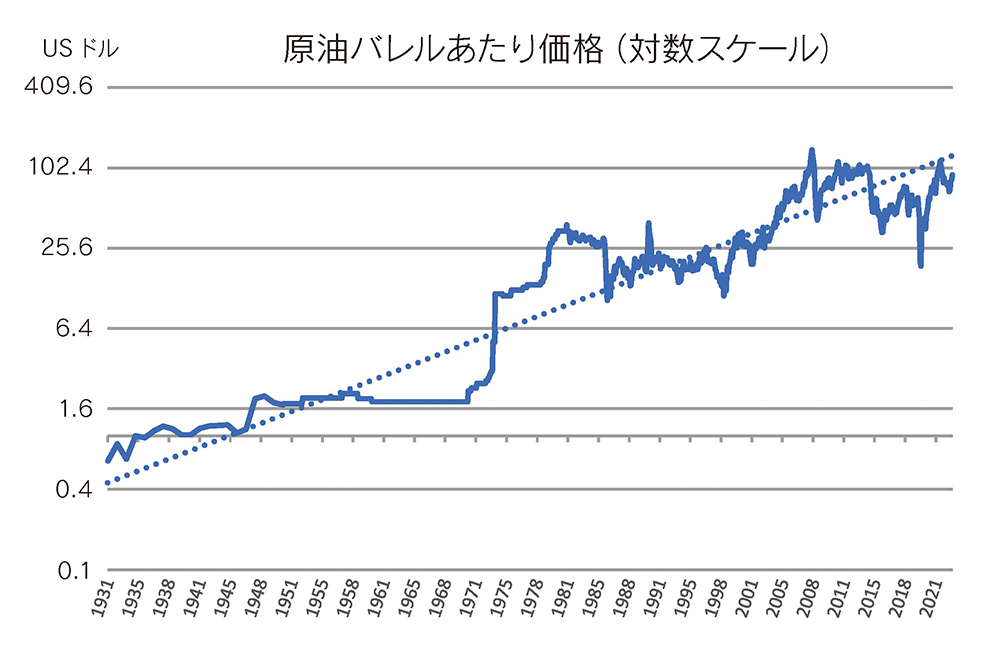

原油の価格決定メカニズム

下のチャートは、1930年12月から2024年2月までの原油価格(米ドル)の推移を対数スケールで示しています。ほとんどの市場において価格決定メカニズムは、買い手と売り手が商品やサービスの価格を決定するために相互作用するプロセスです。しかし、原油の価格は異なり、30年間にわたって比較的フラットな傾向があり、突然2~3倍に急増することがあります。例えば1970年代、アメリカの石油生産がピークに達した時に石油価格が4倍に増加しました。同様の現象が21世紀初頭にアジア主導のグローバル成長を受けて起こりました。

原油の価格メカニズムを理解するには、長期的な需要と供給の均衡の分析に立ち返る必要があります。まず石油の需要、そしてより広い範囲でエネルギーの需要は、世界人口と経済成長とにほぼ相関しています。次に供給は、探査・掘削・開発された油田の数に依存しています。したがって長期的な供給は、油田の探査と開発への投資サイクルに直接関連しています。これにより、石油ビジネスサイクルには2つの潜在的な将来予想を描きやすいのです。

まず、供給が需要を上回る期間は、供給者が買い手よりも多いため、原油価格は生産コストに近い価格で売られます。この期間中、石油生産者は期待される利益性の観点から原油価格が不利であるため、石油探査への投資に積極的になれません。一方、経済成長と世界人口の増加とともに、石油の需要は構造的に増加し、需要が供給を上回る瞬間があります。これにより、利用可能な生産能力が需要に追いつけない第2フェーズに入ります。ここで重要な点は、石油消費を世界経済の血液(必需品)として理解することです。短期間で価格が上昇しても、需要量は減少しません(需要の価格弾力性は低い)。従って、原油価格はじわじわと上昇するのではなく、需要が供給を上回るたびに急激に上昇します。

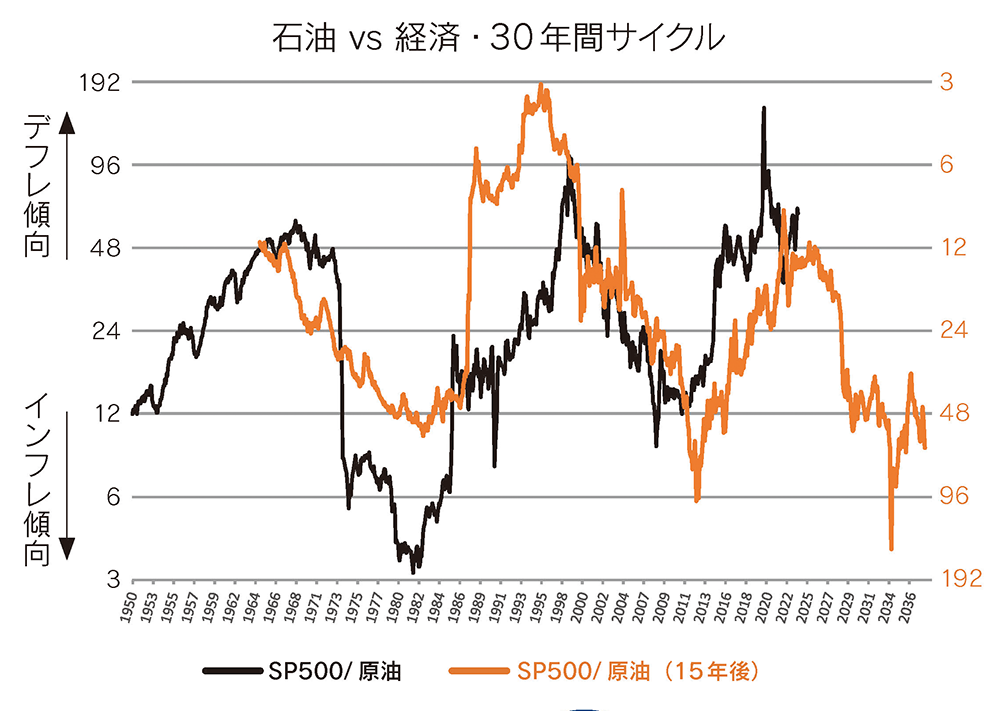

30年周期からの考察

1920年以降、米国の経済規模と原油価格の比率は30年周期で似たような動きを繰り返しています。2番目のチャートにおける黒線は、S&P500(米国主要500銘柄の時価総額指数)とWTI(原油価格の代表的な指標)の比率(対数スケール)を示しています。この黒線が上向きにシフトする場合、それはアメリカ経済が石油をより有効な形で利用して、国内総生産(GDP)に変換していることを意味します。言い換えれば、年々エネルギー価格は相対的に安くなっており、経済はデフレーション傾向となります。黒線の逆数を取り、15年間(半周期)を進めることによって、今後の15年間にわたる米国経済規模(S&P500)と石油価格の比率の変化を予想しました(オレンジ線)。オレンジ線は、我々がサイクルの下降フェーズに入ろうとしていることを示しており、今後数年間でエネルギーを国内総生産(GDP)に変換することが非効率になることを示唆しています。私は、これからはグローバル経済がデフレーションフェーズからインフレーションフェーズへシフトするのではないかと予想しています。このように大きな経済のうねりを広く、深く、遠く、様々な角度から観察しながら、さわかみファンドは航海を続けています。

【運用調査部 アナリスト シャルル サルヴァン】